Gdy zbliżamy się do 2022 roku, jasne jest, że właściciele domów muszą przygotować się na wyższe oprocentowanie kredytów hipotecznych.

W rzeczywistości sygnały były już od jakiegoś czasu, a najnowsze dane RBNZ (S33) pokazuje, że wielu kredytobiorców dokonało korekty, zawierając umowy oprocentowania na dłuższe okresy. Są jednak w mniejszości.

W 2022 r. 151,0 miliardów dolarów jest narażonych na podwyżki cen w tym roku – i to tylko dla właścicieli-rezydentów. Inwestorzy są narażeni na kolejne 60,2 mld USD podwyżek stóp procentowych w 2022 r. (A kolejne 3,9 mld USD to kredyty hipoteczne zaciągnięte w celu wsparcia kredytów biznesowych). Oznacza to, że 215 miliardów dolarów zostanie przeniesionych w 2022 r. po znacznie wyższych stopach procentowych.

Każdy wzrost o 25 punktów bazowych oznacza dodatkowy roczny koszt odsetek w wysokości 537 milionów dolarów. Jeśli w 2022 roku uzyskamy dwie lub trzy podwyżki +25 punktów bazowych, może to kosztować kredytobiorcę kredytu hipotecznego nawet 800 milionów dolarów. Niemal wszyscy kredytobiorcy będą mogli sobie na to pozwolić. Banki poważnie podchodziły do upewnienia się, że przeprowadzają testy warunków skrajnych na swoich klientach (zwłaszcza nowszych kredytobiorców) pod kątem podwyżek cen znacznie powyżej dodatkowych +75 punktów bazowych. Ale w zamian byłoby to 800 milionów dolarów, które nie zostałyby wydane w szerszej gospodarce. Chociaż roczna sprzedaż detaliczna przekracza 107 miliardów dolarów, nastąpi spadek o 0,75% w stosunku do powyższego. A zmiana zachowań, gdy rodzina zaciska pasa przy malejącym poziomie dochodu rozporządzalnego, może oznaczać efekt mnożnikowy.

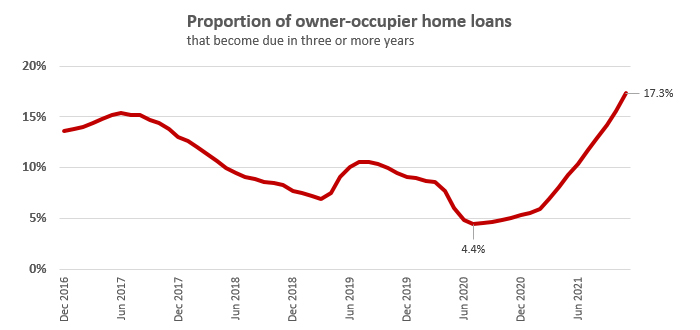

Osoby odnawiające kredyty hipoteczne w 2022 roku mogą podążać za rosnącym trendem zawierania długoterminowych umów oprocentowania.

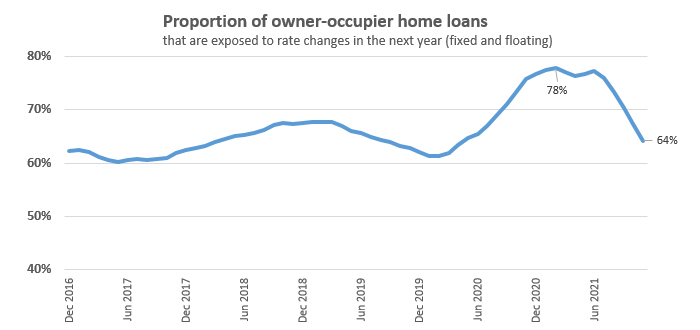

Rok 2021 rozpoczął się od 73% stałych kredytów hipotecznych gospodarstw domowych do odnowienia w ciągu roku, ale zakończył się na mniej niż 60% tej kwoty. To duża zmiana. Wielu polegało na mądrości polegającej na utrzymywaniu bardzo niskich cen, które były oferowane przez większą część 2021 r., i robili to przez dłuższe, ustalone okresy.

Co ciekawe, inwestorzy dokonali tej samej zmiany, ale nie tak agresywnie jak zasiedziali właściciele, przesuwając swoją ekspozycję na kontrakty o stałym oprocentowaniu z 77% rolowanych w ciągu roku do 64%. Inwestorzy krótkoterminowi pozostali bardziej w swoich przyszłych oczekiwaniach.

Te same dane pokazują, że przedłużenia okresów określone przez zasiedziałych właścicieli były dalekie od 2 stałych lat, ponad 3 lata, niektóre ponad 4 lata, a znacznie więcej w ustalonych odstępach pięcioletnich.

Psychologia może wyglądać nieco inaczej w 2022 roku. Oferowane ceny nie są już rekordowo niskie i już wzrosły o około +2%. Nadal jest „niski” w kontekście historycznym, ale kolejne +2% nadchodzące w przyszłym roku lub dwóch przywróci je z powrotem do zakresu 6% i bardziej „normalne” z długoterminowej perspektywy. Jednak dla niektórych oprocentowanie kredytu mieszkaniowego na poziomie 6% będzie „szokem”. Tak więc motywem usztywniania bieżących cen będzie nie tyle chęć skorzystania z nadzwyczajnej przewagi, ile raczej strach, aby uniknąć większych szkód w budżecie rodzinnym.

Oczywiście wielu z tych, którzy korzystali z historycznie niskich oprocentowania kredytów hipotecznych na poziomie 2+%, skorzystało z nich tylko na rok. Ci, którzy wzięli je dwa lata wcześniej, również doświadczą znaczącej zmiany w płatnościach miesięcznych, myśląc o 2022 roku. Po innych kredytobiorcach w wieku 3, 4 i 5 lat, opcje zamknięte wydają się dobrą opcją do rozważenia – jeśli twoja sytuacja mieszkaniowa jest prawdopodobna być stabilnym.

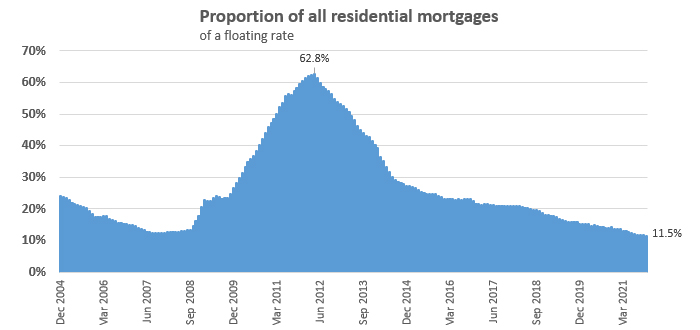

Oprocentowanie zmienne jest używane przez mniej kredytobiorców niż kiedykolwiek wcześniej w naszej historii. A w środowisku rosnących cen motywacja do korzystania z kredytów mieszkaniowych o zmiennym oprocentowaniu prawdopodobnie będzie mniejsza.