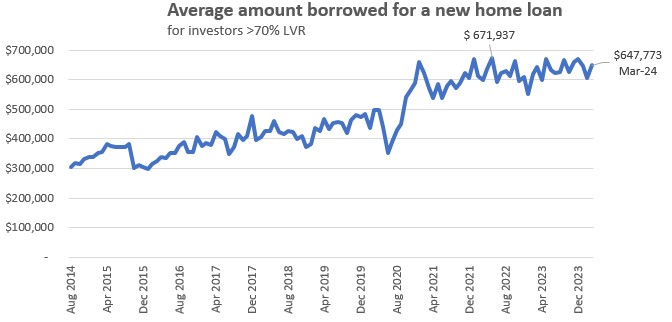

Wydaje się, że kredyty o wysokim LTV nie są przeznaczone dla kredytobiorców próbujących wspiąć się po drabinie nieruchomości; Jest raczej używany przez kredytobiorców, którzy chcą rozszerzyć działalność na nieruchomości, na które w innym przypadku nie mogliby sobie pozwolić.

To jedna z interpretacji opublikowanych w tym tygodniu marcowych danych Banku Rezerw Nowej Zelandii dotyczących obu banków C 31 I C 33 seria.

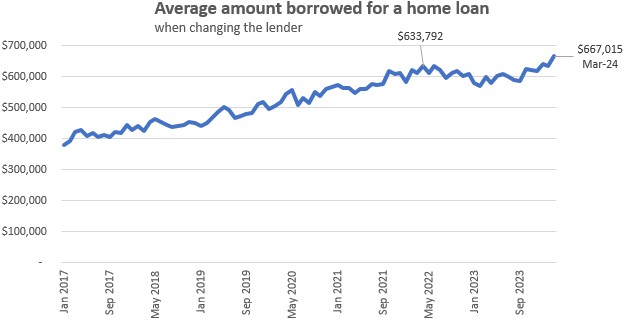

Kredytobiorcy kredytów mieszkaniowych, którzy zmieniają pożyczkodawcę, pożyczają średnio rekordową kwotę 667 000 dolarów. Nowy rekord padł w marcu 2024 r.

Ale ci sami pożyczkobiorcy, którzy pożyczają przy wysokim LVR, angażują średnio 700 000 dolarów.

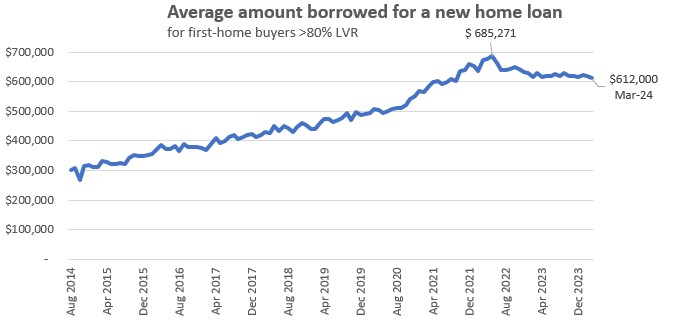

Kredytobiorcy o wysokim LTV wydają się nie bać się zaangażowania. Być może myślałeś, że pożyczki o wysokim LTV są przeznaczone dla kredytobiorców o niskich dochodach, którzy chcą wspiąć się po drabinie nieruchomości dokonując skromnych zakupów odpowiednich do ich etapu życia. Ale wydaje się, że dotyczy to tych, którzy decydują się na rozciąganie.

Kupujący pierwszy dom przeznaczają średnio 548 000 dolarów, ale nabywcy domów o wysokiej wartości przeznaczają 612 000 dolarów. To są pożyczone kwoty, ale ile płacą za dom? Możesz znaleźć to oszacowanie Tutaj.

Historia rosnącej wartości rynku dotyczy także inwestorów. Inwestorzy w nieruchomości mieszkalne pożyczają średnio 515 000 dolarów, podczas gdy kredytobiorcy o wysokiej wartości dodanej rozciągają się o +25% więcej i wynoszą około 648 000 dolarów.

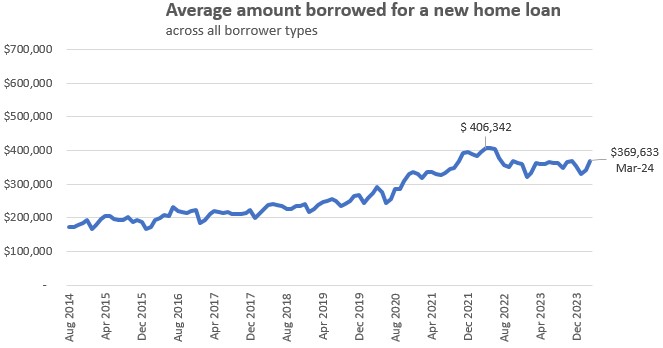

Spośród wszystkich kredytów mieszkaniowych średnia kwota kredytu mieszkaniowego w marcu 2024 r. wyniosła nieco poniżej 370,00 USD, a głównym powodem niższej średniej były dodatkowe pożyczki.

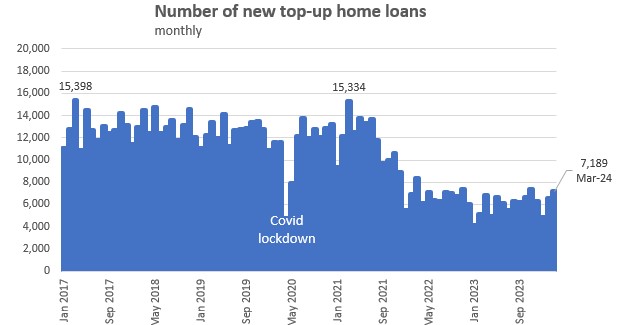

Średnia dodatkowa pożyczona kwota wyniosła 103 000 USD w marcu 2024 r., co stanowi -17% poniżej wartości maksymalnej z początku 2022 r. W marcu 2024 r. udzielono dodatkowych 7 189 pożyczek. Stanowi to jednak znaczny spadek o -53% w porównaniu z poziomem 15 300 w marcu 2021.

Historia jest podobna w przypadku większości rodzajów kredytów mieszkaniowych – wolumeny w marcu 2024 r. są znacznie poniżej poziomów szczytowych.

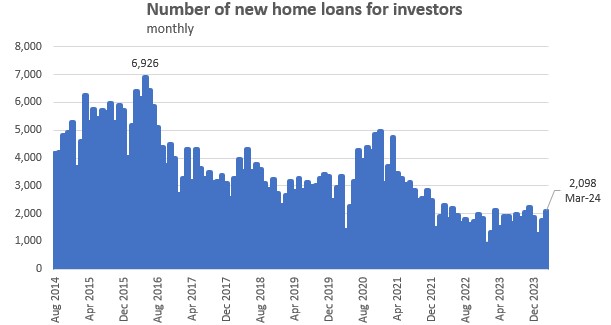

Ogółem liczba kredytów dla inwestorów spadła o oszałamiające 70% z 6926 w marcu 2016 r. do zaledwie 2098 w marcu 2024 r.

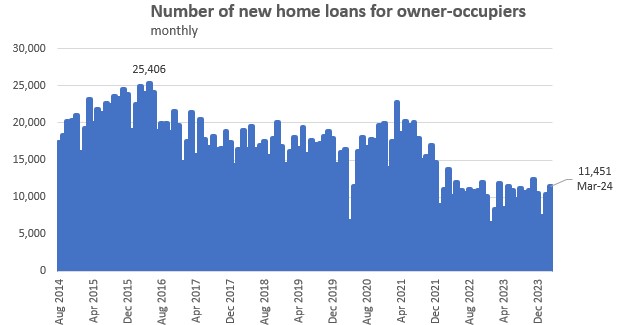

Kredyty dla właścicieli spadły o -55% w porównaniu z poziomem 25 406 z marca 2016 r. i obecnie wynoszą zaledwie 11 451 w marcu 2024 r.

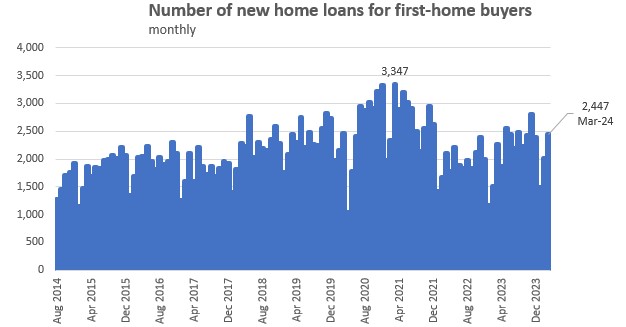

To sprawia, że spadek -27% kredytów FHB jest sektorem najmniej dotkniętym i podnosi względny poziom ogólnej działalności FHB na kurczącym się rynku.

Spadek wolumenu kredytów mieszkaniowych i rozwodnienie kredytów mieszkaniowych ukazują obraz chaosu na rynku kredytów hipotecznych. Żaden z tych wykresów nie opisuje rynku przedłużania/refinansowania, który reprezentuje większość działalności banku w zakresie kredytów mieszkaniowych, ale podkreślają sektor, który w ciągu ostatniej dekady był najcichszy.

Agenci nieruchomości mogą przetrwać ten spokojny okres, sprzedając mniej zawyżonych cen domów i utrzymując reklamowane „średnie ceny” na podobnym poziomie, a brokerzy kredytów hipotecznych mogą przetrwać przy zmienności większości rynku. Ale najwyraźniej nie jest to obecnie rozwijający się rynek dla żadnego z nich. Udział w rynku ma większe znaczenie dla wszystkich, w tym dla banków, gdy wszystkie one działają w sektorze o niskim lub niskim wzroście.

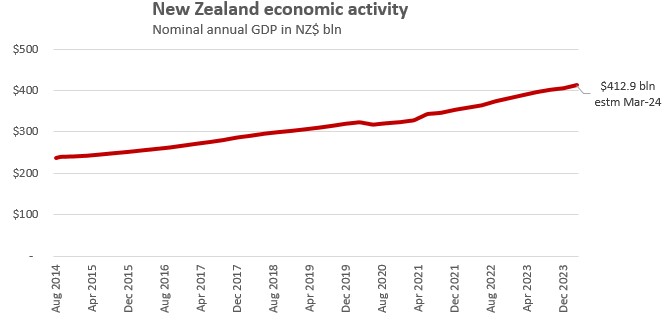

Dla kontrastu, ogólna aktywność gospodarcza nie straciła jeszcze na wartości i nadal rośnie w ujęciu nominalnym (świat nominalny to obszar, w którym żyją rynki nieruchomości i kredytów hipotecznych). Być może więc zepchnęliśmy nadmierną fascynację „własnością” na sam dół naszych względnych zbiorowych priorytetów.