OTP Bank Nyrt z siedzibą na Węgrzech. W pierwszym kwartale 2022 roku ekspozycja Ukrainy i Rosji zmniejszyła swoje przychody w porównaniu do kredytodawców w Polsce i Czechach.

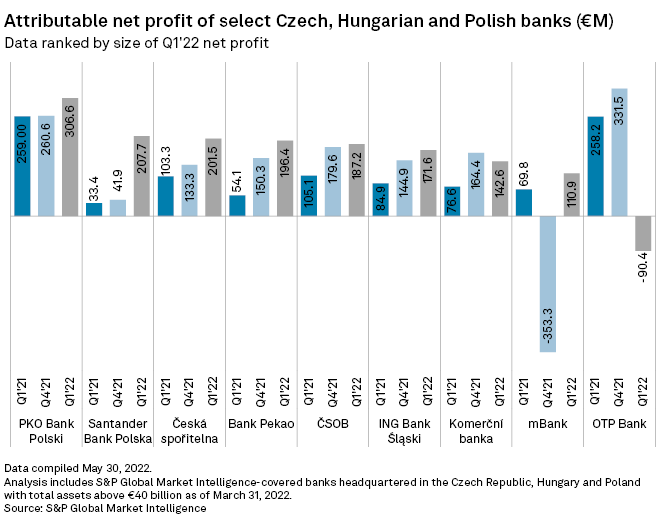

W modelu trzech największych banków wszyscy kredytodawcy, z wyjątkiem banku OTP, odnotowali silny wzrost zysku netto rok do roku przy rosnących stopach procentowych, umowach dotyczących utraty zadłużenia związanych z rządem 19 i odbudowie po epidemii. Większość z nich zgłosiła poprawę kwartalną, wynika z danych S&P Global Market Intelligence.

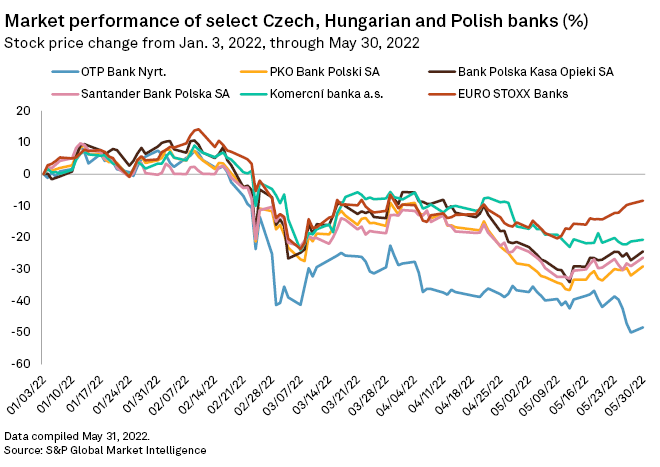

Niepewność gospodarcza, geopolityczna i regulacyjna, zwłaszcza na Węgrzech iw Polsce, może wpłynąć na rentowność banków w kolejnych kwartałach. Ceny akcji OTP Banku spadły do tej pory o 48%, co jest największym procentowym spadkiem w modelu. Inni kredytodawcy również osiągnęli lepsze wyniki niż szerszy indeks banków EURO STOXX, spadając o około 8%.

OTP Bank odnotował stratę netto w wysokości 33,4 miliarda czcionek w pierwszym kwartale, co odpowiadało około 100,6 miliona dolarów na koniec marca, po wzroście ryzykownych wydatków w związku z wybiegającymi w przyszłość ustaleniami dotyczącymi operacji rosyjskich i ukraińskich. Całkowita ekspozycja kredytowa OTP Banku wobec Rosji 3,25 mld euro do końca 2021 roku. Oczekuje się, że rosyjska jednostka przyniesie pozytywne wyniki do końca 2022 r., powiedział bank podczas niedawnego wezwania do uzyskania przychodów. Ostrzegł jednak, że w zależności od postępów Ukrainy mogą być potrzebne dodatkowe ustalenia.

Tymczasem polski oddział Banco Santander SA, Santander Bank Polska SA, odnotował wzrost zysku netto w pierwszym kwartale o prawie 396% kwartalnie i 522% rok do roku do 207,7 mln euro, co stanowi znaczną poprawę zarówno w kwartale, jak i roku. ponadroczny model. Reguła. Zysk netto polskich kredytodawców Bank Polska Kasa Opieki SA lub Bank Pekao i ING Bank Śląski SA wzrosły odpowiednio o 263% i 102% rok do roku. Czeskie jednostki Erste Group Bank AG i Société Générale SA, Ceská sporitelna as i Komercní banka wykazały odpowiednio 95% i 86% roczny wzrost zysku.

W porównaniu do IV kwartału 2021 r. zysk netto OTP Banku pod względem tempa wzrostu spadł o około 13%. Polski oddział Commercialzbank AG, mBank SA, zwiększył swój zysk netto z 353,3 mln euro w czwartym kwartale do 110,9 mln. Z wyjątkiem czeskiego oddziału KBC Group NV Cheskoslowenska Obsotny Bangka lub ČSOB, inni kredytodawcy biorący udział w modelu wykazali dwucyfrowy wzrost zysku netto za kwartał, z przychodami wyższymi o około 4%.

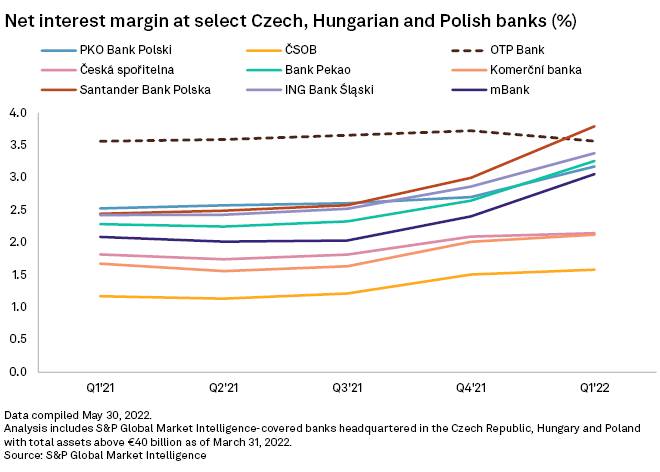

Większość banków w modelu poprawiła swój limit odsetkowy netto, który odnosi się do różnicy między dochodami odsetkowymi uzyskanymi przez pożyczkodawców a odsetkami, które płacą pożyczkobiorcom, w tym deponentom.

Polscy kredytodawcy wykazali znaczne przyrosty marży za rok i kwartał, korzystając z kluczowego wzrostu banku centralnego o 510 punktów bazowych w ciągu ostatnich ośmiu miesięcy, podczas gdy oprocentowanie depozytów pozostawało niskie w analizowanym okresie.

Stopy procentowe netto lub podwyżki NIM w największych czeskich bankach zostały poważnie sparaliżowane z powodu chłodnego i silnego otoczenia konkurencyjnego, powiedział S&P Global Market Intelligence menedżer portfela czeskiego brokera Cyrus, Tomas Filer.

Sam OTP Bank odnotował kwartalny spadek i nie odnotował poprawy w ujęciu rok do roku w zakresie odsetka netto, choć był znacznie wyższy niż większość banków biorących udział w modelu. Bank Powiedział Jej dywizja rosyjska doświadczyła znacznej erozji marży kwartał do kwartału, a NIM zmniejszył swoją podstawową działalność na Węgrzech, w Serbii, Słowenii i Chorwacji, choć oczekuje się, że sytuacja ta utrzyma się w nadchodzących kwartałach.

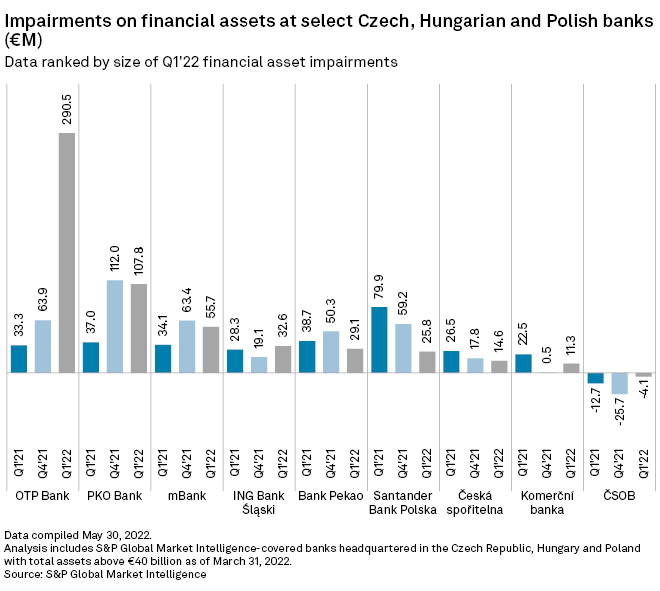

Słabości aktywów finansowych OTP Banku wzrosły z 63,9 mln euro w poprzednim kwartale do 290,5 mln euro w poprzednim kwartale i 33,1 mln euro rok temu z powodu rezerw utworzonych na operacje na Ukrainie iw Rosji. PKO Bank Polski SA z siedzibą w Polsce z bezpośrednią ekspozycją na język ukraiński ustanowił dodatkowe zasady dotyczące ekspozycji w Europie Wschodniej, ale jego łączny deficyt aktywów finansowych zmniejszał się kwartalnie, ponieważ mógł tworzyć rezerwy gdzie indziej.

Bank Pekao i Santander Bank Polska, a także czeski pożyczkodawca eská spořitelna odnotowały kwartalne niedobory aktywów finansowych i odliczenia rok do roku. Usterki w jednostce ING Groep NV ING Bank Śląski narastały w ujęciu kwartalnym i rocznym. W kwartale Komerční odnotowano więcej słabych punktów, podczas gdy சகSOB, inny czeski pożyczkodawca, był ujemny.

Perspektywy

Na wyniki finansowe polskich banków w 2022 r. poważny wpływ może mieć planowany przez rząd program wsparcia dla posiadaczy kredytów hipotecznych. Według najnowszych szacunków rządu wydatki na projekty dla banków wyniosą w tym roku 8,9 mld USD. Związek Banków Polskich szacuje, że odroczenia kredytu hipotecznego, które są częścią samego planu, będą kosztować banki w 2022 r. 16 mld szylingów.

Polskie banki borykają się również z wyższymi wpłatami do krajowego bankowego funduszu gwarancyjnego, a także rosnącymi kosztami depozytów klientów, powiedział mBank i Bank Pekao S&P Global Market Intelligence.

OTP Bank i inni węgierscy pożyczkodawcy stoją w obliczu wpływu rządowego planu narzucenia tymczasowego ugody na firmy działające w kraju. Nowy podatek może wymazać około 40% podstawowych zysków sektora bankowego, powiedział S&P Global Market Intelligence starszy analityk Raffeisen Research, Joan Seigim.

„Spodziewamy się, że obciążenie podatkiem bankowym wzrośnie od czterech do pięciu razy w stosunku do obecnego systemu. Dlatego spodziewamy się znacznego spadku zysków sektora w ciągu najbliższych dwóch lat” – powiedział. Bank OTP powiedział S&P Global Market Intelligence, że nie będzie komentował planowanego węgierskiego podatku do czasu ogłoszenia regulacji.

Tymczasem czeskie banki staną przed wyzwaniem udzielania kredytów o ochłodzeniu, zwłaszcza w segmencie detalicznych kredytów hipotecznych, powiedział wypełniacz.

„Innym problemem byłby wpływ słabości [economic] Poprawa jakości portfeli kredytowych. Pogarszające się otoczenie makro wkrótce przełoży się na wzrost alokacji, co zmniejszy zyski” – powiedział analityk.

Banki będą również musiały radzić sobie z wyższymi kosztami operacyjnymi spowodowanymi rosnącą inflacją, powiedział Patrick Rosumberzky, starszy ekonomista czeskiego oddziału Unicredit. S&P Global Badania rynku. Obawy kosztowe powtórzyły w Polsce Pekao i mBank.